Forbes México.

Se acerca el ‘Día D’ para el sistema de pensiones

En 2022, las Afores cumplirán 25 años, pero, antes que una ocasión para celebrar, es un motivo para preocuparse. Ese año, iniciarán sus trámites de retiro los primeros pensionados bajo el régimen de cuentas individualizadas, pero la mayoría de ellos no alcanzará a obtener una pensión.

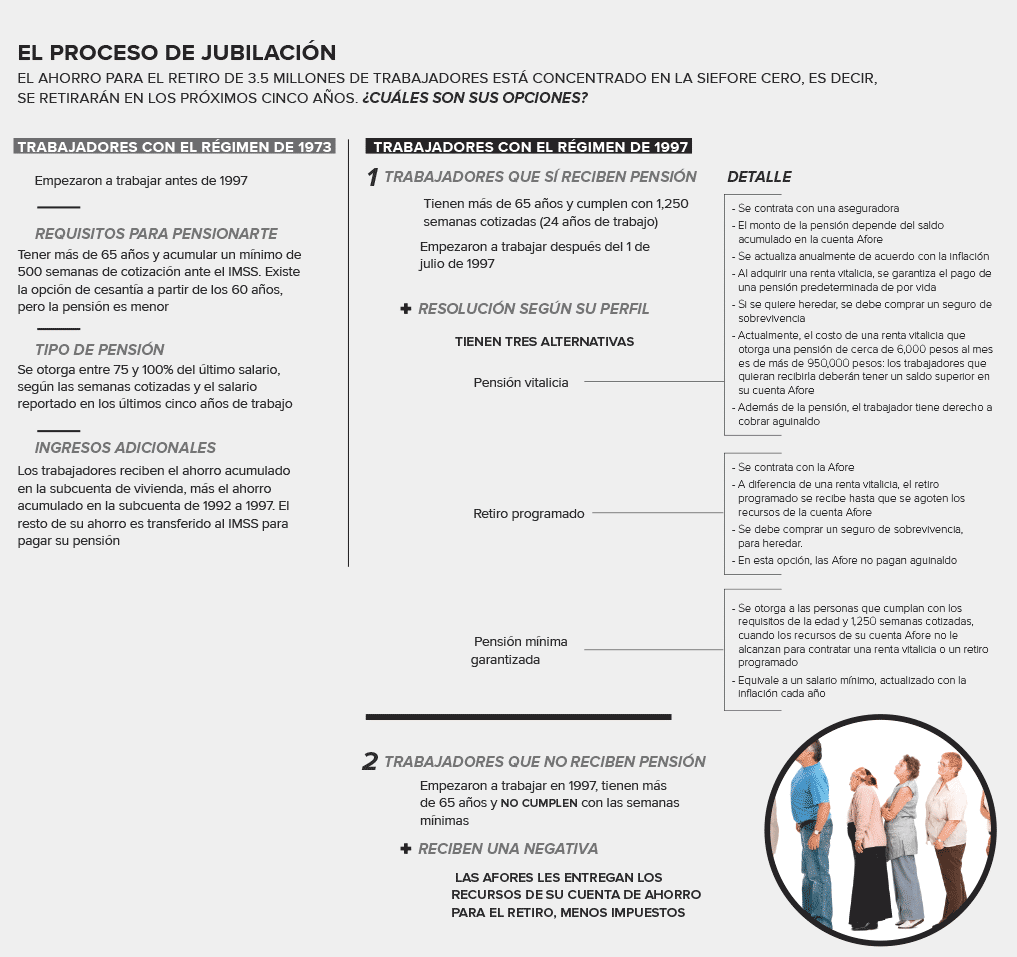

El problema es inmenso y, hasta ahora, no está claro cómo se le enfrentará. Se estima que serán 80,000 personas las que alcancen la edad de jubilación en 2022, según cálculos de la Comisión Nacional del Sistema de Ahorro para el Retiro (Consar). Siete de cada 10 personas de ese universo, que debieron haber empezado a trabajar después de 1997 o, al menos, a cotizar ante el IMSS, no acumularán las 1,250 semanas de cotización necesarias para poder acceder, cuando menos, a una pensión mínima garantizada.

Antes de la creación de las Afores, regía un sistema solidario, basado en una ley de 1973: el ahorro de los trabajadores iba a un único fondo colectivo y, de ahí, se tomaba el dinero para los que se iban pensionando; pero el IMSS, administrador del fondo, tomó dinero para otros gastos y se endeudó para cumplir con las pensiones.

En ese modelo, llamado de “beneficio definido”, la pensión dependía de dos factores: del número de semanas trabajadas y cotizadas en el IMSS y del salario reportado por el trabajador antes de cumplir 65 años. Lo que rige ahora es la contribución definida; es decir, que la pensión depende sólo de las semanas cotizadas y del monto de recursos que cada trabajador haya ahorrado en su Afore al momento de cumplir 65 años.

En el grupo de las 80,000 personas que llegan a su edad de jubilación ese año, son mayoritarias las mujeres que dejaron de trabajar por un tiempo prolongado, hombres y mujeres que trabajaron de manera independiente (sin seguridad social) o que se emplearon en la informalidad, pero alguna vez cotizaron ante el IMSS. En otras palabras, son personas que llegaron a sus 65 años sin haber acumulado una trayectoria de cotización equivalente a 24 años de trabajo formal (1,250 semanas).

Al realizar el trámite, este grupo recibirá una negativa de pensión, lo que implica que su única alternativa será retirar el saldo acumulado en la cuenta individual. Y a ese monto deberán restarse los impuestos, que van de 20 a 30%, y se aplican tanto a los intereses como al capital.

Por ejemplo, si alguien acumula un monto de 100,000 pesos en su cuenta individual (ahorro y rendimientos incluidos), recibirá únicamente 80,000 pesos.

“El artículo 109, párrafo tercero, de la LISR [Ley de impuesto sobre la renta] dice que las aportaciones a la subcuenta de retiro, así como los rendimientos que generen, no serán ingresos gravados para el trabajador, pero sólo en el ejercicio en que se aporten, con lo que deja abierta la posibilidad de gravarlos después”, advierte la Procuraduría de la Defesa del Contribuyente (Prodecon).

TAMBIÉN LEE: A los jóvenes no les alcanzará la vida para obtener una pensión

Este organismo ha emitido recomendaciones para disminuir la tasa con la que se gravarán esos retiros de las Afores, pues se les aplica la misma tasa que a las ganancias de los inversionistas en los mercados.

La Consar estima que, para 2026, serán 500,000 las personas que hayan recibido una negativa de pensión por no acumular las semanas necesarias de cotización.

¿Quién sí tendrá pensión?

Para quienes sí acumulen más de las 1,250 semanas de cotización requeridas, las opciones son: tener una pensión mínima garantizada, equivalente a un salario mínimo; generar un retiro programado en la Afore que administra sus recursos, aplicable a aquellos que cuenten con una masa mayor de recursos; o contratar una póliza de renta vitalicia. Esta última sólo estará disponible para los que hayan ahorrado alrededor de 1 millón de pesos en su cuenta individual.

“Hemos trabajado mucho en fortalecer a las Afores, pero el día que las Afores entregan ese dinero, todo el riesgo lo asume el individuo”, explica Carlos Noriega, titular de la Unidad de Seguros, Pensiones y Seguridad Social de la Secretaría de Hacienda. “Ese día, el individuo tiene que tomar una decisión muy difícil: convertir ese dinero en algo que pueda garantizar una renta para lo que le quede de vida”.

El año 2022 es, para Noriega, un deadline que exigirá cambios de fondo al sistema con el que hoy se administran los ahorros para el retiro. Entre las modificaciones que se vislumbran, figuran el aumento en la edad de retiro, aumento en el monto de ahorro que los trabajadores destinan como proporción del salario y el esquema de comisiones que hoy cobran las Afores.

Actualmente, las Afores aplican las comisiones al saldo total en la cuenta individual, cuando podría cobrarse únicamente sobre el rendimiento, señala el funcionario.

Aun así, esos cambios podrían ser insuficientes: no resuelven los problemas de fondo, reconoce Noriega. Éstos son: el pobre crecimiento de la economía, el bajo nivel salarial y el alto nivel de trabajo informal.

Los años más caros de la vida

Más que aumentar la edad de jubilación, las personas deberán repensar su mapa de vida, pues, hoy, quien tiene menos de 60 años, posee altas probabilidades de vivir más de 90, advierte Luis Miguel Gutiérrez Robledo, director del Instituto Nacional de Geriatría.

Te puede interesar: ¿Cuánto necesitan ahorrar los mexicanos para tener una buena pensión?

Foto: PeopleImages / Getty Images.

Hoy, la esperanza de vida saludable de los mexicanos es del 77% de su tiempo, lo que indica que pasarán enfermos o serán dependientes uno de cada cuatro días de su existencia, añade Gutiérrez. “Los últimos 12 años son los más caros, pues se requiere de más atención”, apunta.

En nuestro país, existen 2.9 millones de personas mayores de 50 años que son dependientes físicos: 30% son dependientes graves y, en este grupo, ocho de cada 10 tienen un cuidador, comenta el director del Instituto de Geriatría.

La falta de una cobertura de pensiones conduce a otro reto: la cobertura de los servicios de salud resalta Carlos Lozano, director de la consultora Nathal Actuarios. “En el mejor de los escenarios, supongamos que una persona ahorra, por su cuenta, 10,000 pesos al mes, eso es más de 100,000 pesos al año, pero un evento catastrófico, como un infarto o un accidente que implique una operación de cadera tiene un costo de ocho, nueve o 10 años de ahorro de un trabajador. Eso también lo tiene que ponderar el gobierno, porque no sólo habrá un problema de pensiones, sino de gasto en salud”.

Hay alternativas

A juicio de Luis Valdés, CEO de Principal International, México todavía está a tiempo para evitar una crisis en pensiones. “Los sistemas de pensiones contributivos se hicieron sin considerar que la gente vive cada vez más y, aun así, son la mejor opción, pero se debe tomar en cuenta que la tasa de ahorro no es la adecuada”.

Para que la tasa de reemplazo (el porcentaje del último salario que se obtiene como pensión) alcance entre 70 y 75%, los trabajadores deben ahorrar entre 15 y 18% de su sueldo como mínimo durante 30 años, explica Valdés. Cabe decir que, en México, el ahorro que se destina a la Afore de manera obligatoria es sólo 6.5% del salario.

Entre las alternativas para impulsar el ahorro voluntario, Valdés destaca un aumento progresivo de la tasa de ahorro para que alcance, al menos, 12% y generar beneficios fiscales para quienes ahorren de manera voluntaria.

“Las empresas deberían tener la responsabilidad de hacer el trámite de deducibilidad del ahorro para sus empleados, [pues] tener que hacer una declaración de impuestos desincentiva que la gente aproveche los estímulos fiscales que puede obtener al ahorrar. El gobierno tiene la responsabilidad, además, de decirle a la gente que tiene que ahorrar; si no lo hace hoy con la generación de los que tienen 30 años, no tiene derecho de decirle a las personas de más de 60 que no tendrán pensión porque no ahorraron lo suficiente”.

Otras medidas que deben implementarse, agrega Valdés, son las relacionadas con el combate a la discriminación por edad, y la flexibilización de las condiciones de trabajo para los mayores. “Muchas personas no quieren dejar de trabajar cuando cumplen 65 años, pero no encuentran trabajo; muchas de ellas no deberían tampoco seguir trabajando en jornadas completas. Elevar la edad de retiro también debería implicar una mejora en las condiciones de trabajo”.

El sistema de pensiones en México tiene otro problema: las definiciones las hacen políticos y dejan fuera la opinión de especialistas, dice José Luis Suárez Vázquez, actuario y director de la consultora Eysa. “La cantidad de la pensión mínima garantizada es muy baja; se percibe una sensación de que el gobierno no sabe hacer las cosas o no las quiere hacer. Los actuarios hemos planteado varias soluciones, pero la discusión es más de carácter político y se deja de lado el alcance de las decisiones que se toman; se generan políticas por personas que no verán los impactos… y las generaciones más jóvenes corren el riesgo de tener una vejez en la pobreza, incluso si ahorran”, advierte.

Se acerca el ‘Día D’ para el sistema de pensiones

Viridiana Mendoza Escamilla